Zinkia, creadora de Pocoyó lanzó al mercado al inicio del mes de octubre una emisión de obligaciones simples por un importe de 7,78 millones de euros, a 3 años con una rentabilidad del 11% anual.

Zinkia, creadora de Pocoyó lanzó al mercado al inicio del mes de octubre una emisión de obligaciones simples por un importe de 7,78 millones de euros, a 3 años con una rentabilidad del 11% anual.

Tras la emisión, la CMNV realizó las siguientes criticas:

- Zinkia no cuenta a corto plazo con liquidez suficiente para pagar sus deudas.

- La compañía presenta a 30 de junio de 2013 un fondo de maniobra consolidado negativo de 3 millones de euros.

- La cifra de negocios del primer semestre del año se ha reducido un 48% respecto al mismo periodo del ejercicio anterior, y ha obtenido un resultado consolidado negativo de un millón de euros.

- Según un informe «no existe otra emisión con el mismo riesgo proporcione una rentabilidad superior ni que para la misma rentabilidad, el riesgo inherente sea menor, pero la CNMV dice que este informe no se han tenido en cuenta determinados factores y por lo tanto no puede asegurarse que las conclusiones que figuran en el mismo resulten representativas de las condiciones de emisión.

Y por lo tanto cree que la rentabilidad ofrecida es insuficiente por el riesgo que supone comprar estos títulos. Esta dura advertencia ha ahuyentado a los inversores minoristas y a los institucionales, poniendo en peligro esta emisión y el futuro de Zinkia.

Según fuentes cercanas de Zinkia, recogido por elconfidencial, no va a conseguir los 7,78 millones de euros, puede incluso que no alcance ni los 2,2 millones que captó en noviembre de 2010.

Ni Auriga, ni Gestión de Patrimonios Mobiliarios (GPM), los dos colocadores de estos bonos están consiguiendo captar las órdenes de compra suficientes para completar la emisión que finalizará hoy.

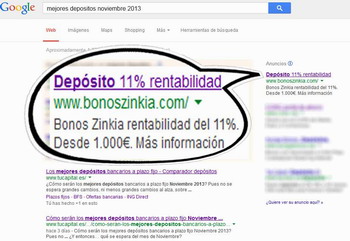

Publicidad engañosa

Desde esta web hemos denunciado a la entidad por publicidad engañosa.

Desde esta web hemos denunciado a la entidad por publicidad engañosa.

Los bonos de Zinkia se anuncia en diversos medios como un depósito al 11% de rentabilidad.

Pero qué tendrá que ver unos bonos de una empresa al borde de la quiebra con un depósito bancario que cuenta con la supervisión del Banco de España y del BCE y bajo el paraguas del FGD.

Madre mía, cómo nos suena a lo que hicieron los bancos con el tema de preferentes: con engaño vendieron a miles de ahorradores las participaciones preferentes haciéndoles creer que eran depósitos bancarios.

Características de los bonos de Zinkia

Las características de esta emisión son:

- Inversión mínima: 1.000 euros.

- Disposición anticipada: Hay que venderlo en el mercado secundario al precio que te quieran pagar.

Estos bonos están disponibles hasta el 31 de octubre de 2013, y sabiendo cómo va la emisión, sería una inversión para muy atrevidos.