|

|

| EBN Banco | VN:F [1.9.22_1171] Rating: 3.2/5 (190 votes cast) |

| | |

EBN Banco: Información, rating y productos, 3.2 out of 5 based on 190 ratings EBN Banco de Negocios, S.A. es un banco de negocios español que existe desde hace algo más de 25 años.

La entidad está adherido al FGD Español que garantiza 100.000€ por persona.

Podéis consultar su estado financiero, el último disponible el de 2016.

>> Ver más información

Ratings Fitch a largo plazo:

| AAA: | Máxima seguridad. |

| AA: | Seguridad muy alta. |

| A: | Gran capacidad de solvencia y bajo riesgo de crédito. |

| BBB: | Alta solvencia, aunque es más sensible a cambios adversos en la coyuntura económica. |

| BB: | Solvencia garantizada, aunque existen ciertos riesgos de impago. |

| B: | La solvencia del emisor es muy justa, una deuda que puede llegar a incurrir en impagos. |

| CCC: | Las probabilidades de impago es alta. |

| CC: | Las probabilidades de impago es muy alta. |

| C: | El impago de intereses o del principal es inminente. |

| RD: | El emisor ha dejado de pagar alguno de los pagos vencidos, pero no de todas sus emisiones de deuda. |

| D: | Deuda con impagos de intereses y principal. |

Ratings Fitch a corto plazo:

| F1: | Máxima seguridad de pago. Puede llevar un (+) para indicar una gran solvencia. |

| F2: | Seguridad muy alta y riesgo de impago muy bajo. |

| F3: | Seguridad alta, aunque ante eventos desfavorables podría tener dificultades. |

| B: | Capacidad muy justa para hacer frente a sus obligaciones y hay que vigilar a su evolución, ya que podría tener problemas. |

| C: | Las posibilidades de impagos son altas. |

| D: | Emisores o emisiones con impagos. |

Ratings Moody´s:

| Aaa: | Alta calidad, grado más pequeño de riesgo. |

| Aa1, Aa2, Aa3: | Alta calidad, con "riesgo de crédito muy bajo, pero su susceptibilidad a los riesgos a largo plazo parece un poco mayor |

| A1, A2, A3: | Calidad medio-alto, sujeto a bajo riesgo crediticio, pero que tienen elementos" actuales que sugieren una susceptibilidad de deterioro a largo plazo. |

| Baa1, Baa2, Baa3: | Moderado riesgo de crédito. |

| Ba1, Ba2, Ba3: | Calidad de crédito cuestionable. |

| B1, B2, B3: | Alto riesgo crediticio |

| Caa1, Caa2, Caa3: | Riesgo de crédito muy alto |

| Ca: | Altamente especulativas", y estan "por lo general en incumplimiento con sus obligaciones de depósito. |

| C: | La clase más baja de los bonos y están típicamente en incumplimiento, y la potencial recuperación es baja. |

Ratings Moody's:

| P-1: | Moody juzga Prime-1 como de "una capacidad superior para reembolsar las obligaciones de deuda a corto plazo". |

| P-2: | Moody juzga Prime-2 como "fuerte capacidad para pagar obligaciones de deuda a corto plazo". |

| P-3: | Moody juzga Prime-3 como de "una capacidad aceptable de reembolsar las obligaciones a corto plazo". |

| NP: | Moody considera "Not Prime" por no pertenecer "a ninguna de las categorías de calificación Prime". |

Ratings S&P:

| AAA | La más alta calificación de una compañía, fiable y estable. |

| AA | Compañías de gran calidad, muy estables y de bajo riesgo. |

| A | Compañías a las que la situación económica puede afectar a la financiación. |

| BBB | Compañías de nivel medio que se encuentran en buena situación en el momento de ser calificadas. |

| BB | Muy propensas a los cambios económicos |

| B | La situación financiera sufre variaciones notables. |

| CCC | Vulnerable en el momento y muy dependiente de la situación económica |

| CC | Muy vulnerable, alto nivel especulativo. |

| C | extremadamente vulnerable con riesgo de impagos. |

| A1 | El obligado tiene plena capacidad para responder del débito. |

| A2 | El obligado tiene capacidad para responder del débito aunque el bono es susceptible de variar frente a situaciones económicas adversas. |

| A3 | Las situaciones económicas adversas pueden condicionar la capacidad de respuesta del obligado. |

| B | Importante nivel especulativo. |

| C | Muy especulativo y de dudosa capacidad de respuesta del obligado. |

| D | De imposible cobro. |

Ratings S&P:

| A-1: | El obligado tiene plena capacidad para responder del débito. |

| A-2: | El obligado tiene capacidad para responder del débito aunque el bono es susceptible de variar frente a situaciones económicas adversas. |

| A-3: | Las situaciones económicas adversas pueden condicionar la capacidad de respuesta del obligado. |

| B: | Importante nivel especulativo. |

| C: | Muy especulativo y de dudosa capacidad de respuesta del obligado. |

| D: | De imposible cobro. |

Suspenso para valores inferiores al 6%

Suspenso para valores inferiores al 5%

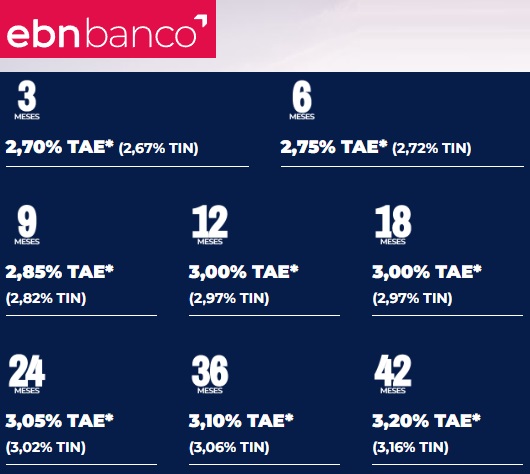

05 de julio del 2024 La oferta de EBN Banco era muy simple, todos los plazos al 3,1% TAE, pero ya no es así. Ahora los de plazos más cortos tienen menos rentabilidad, llegando al 3,1% TAE sólo a 3 años. La oferta de EBN Banco era muy simple, todos los plazos al 3,1% TAE, pero ya no es así. Ahora los de plazos más cortos tienen menos rentabilidad, llegando al 3,1% TAE sólo a 3 años.

Por otro lado, lanza un nuevo depósito a 42 meses con una rentabilidad ligeramente superior, al 3,2% TAE.

10 de mayo del 2024 EBN Banco sigue ofreciendo por tiempo indefinido sus depósitos al 3,1% TAE y a cualquier plazo que elijas: 3, 6, 9, 12, 18, 24 o 36 meses y su cuenta de ahorro al 3% TAE para todos los clientes. EBN Banco sigue ofreciendo por tiempo indefinido sus depósitos al 3,1% TAE y a cualquier plazo que elijas: 3, 6, 9, 12, 18, 24 o 36 meses y su cuenta de ahorro al 3% TAE para todos los clientes.

El tipo de interés de sus depósitos lleva en vigor desde el 15 de febrero y su cuenta desde el 1 de octubre de 2023.

08 de abril del 2024 EBN Banco ha prorrogado por tiempo indefinido sus depósitos al 3,1% TAE a cualquier plazo que elijas: 3, 6, 9, 12, 18, 24 o 36 meses. EBN Banco ha prorrogado por tiempo indefinido sus depósitos al 3,1% TAE a cualquier plazo que elijas: 3, 6, 9, 12, 18, 24 o 36 meses.

Esta oferta lleva vigente desde el 15 de febrero e inicialmente tenía de plazo de comercialización hasta el 1 de marzo, pero como decimos, seguirá indefinidamente hasta nuevo aviso.

|

Anuncios

|

|